社会人になると、給与をいただくと同時に、所得税や住民税など、多くの税金・社会保険料を支払うことになります

ここで支払う税金・社会保険料の金額は、給料や手当ての金額、家族構成によって異なり、これらの手続きは従業員に代わり会社が行ってくれています

そのため、自ら納税しているという意識が低く、節税するという意識も希薄となりがちですが、申告すれば税金・社会保険料の支払額を低く抑える(節税)することができます

ここでは、社会人が行うべき節税を7つ紹介したいと思います

ふるさと納税

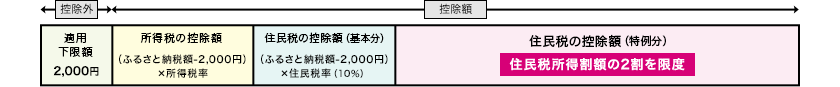

ふるさと納税は、自分が選んだ自治体に寄付(ふるさと納税)を行った場合に、寄付額のうち2,000円を超える部分について、所得税と住民税から控除される制度です

合わせて寄付した自治体から返礼品がもらえる制度です

例えば、年収500万円の給与所得者が、40,000円のふるさと納税を行うと、2,000円を超える38,000円が所得税と住民税から控除されます

ふるさと納税は、自分の生まれた自治体や住んだことのある自治体だけでなく、どの自治体でも行うことができます

ただ住民税を払うのか、住民税を払って返礼品をもらうのか、もらう方がお得です

返礼品は、豪華料理やフルーツをはじめ、旅行券やギフト券をもらうことができます

iDeCo(個人型確定拠出年金)

iDeCo(個人型確定拠出年金)は、確定拠出年金法に基づいて実施されている私的年金の制度で、加入は任意です

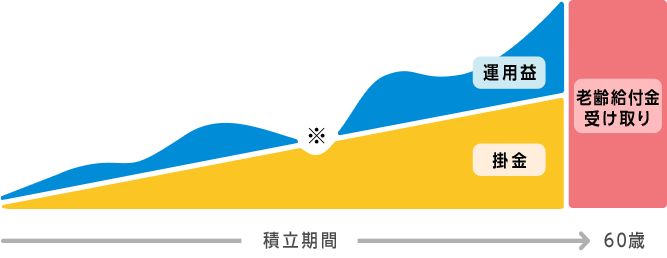

自分が拠出した掛金を、自分で運用し、資産形成をする年金制度となっており、掛金を60歳になるまで拠出し、60歳以降に老齢給付金として受け取ることができます

通常、運用利益には20%の税金がかかりますが、iDeCoなら利益分が非課税+投資額がその年の所得控除になります

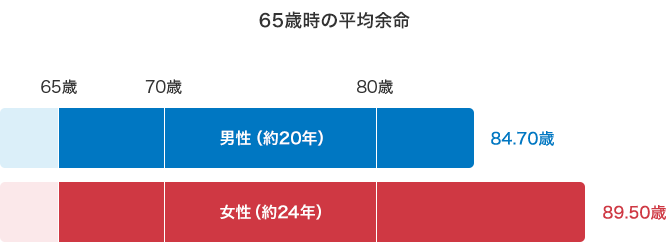

日本は、世界でも有数の長寿国と言われており、平均年齢は男性で約85歳、女性で約90歳とされています

65歳で定年退職した場合、残りの人生は平均でも20年〜25年あり、豊かな老後生活を送るための手段として、運用益の非課税と投資額控除の両方でお得になるiDeCoは、とてもおすすめです

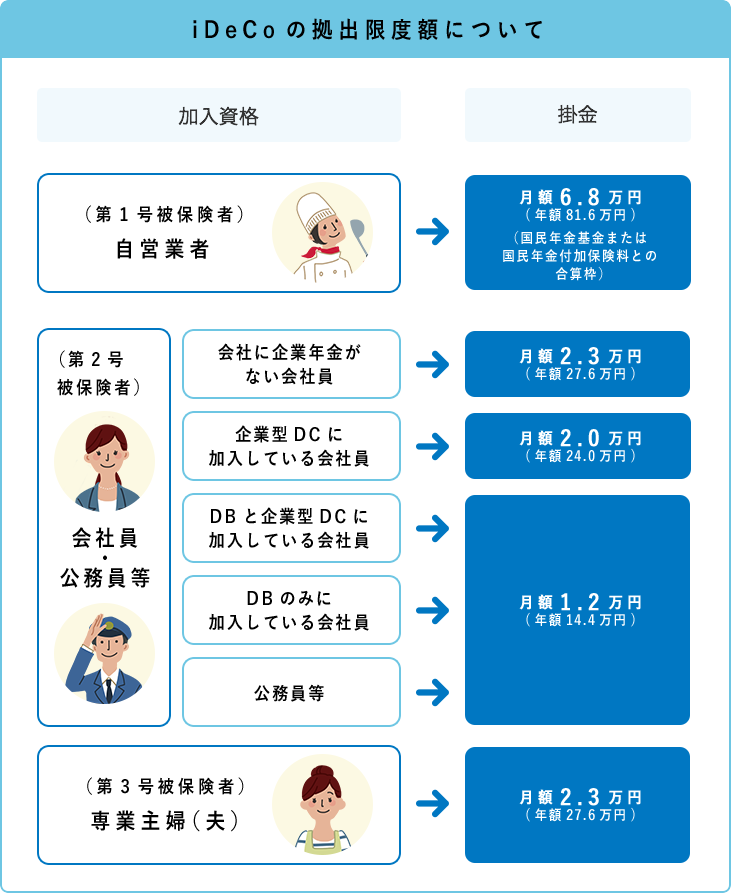

iDeCoは、加入区分に応じて拠出できる掛金の上限が決まっており、加入者自身がどの区分に属しているか把握する必要があります

一般的に、会社員や公務員は月の上限が12,000円(年間144,000円)となっています

少額から可能なため、無理なく始めることができるのも大きなメリットです

つみたてNISA

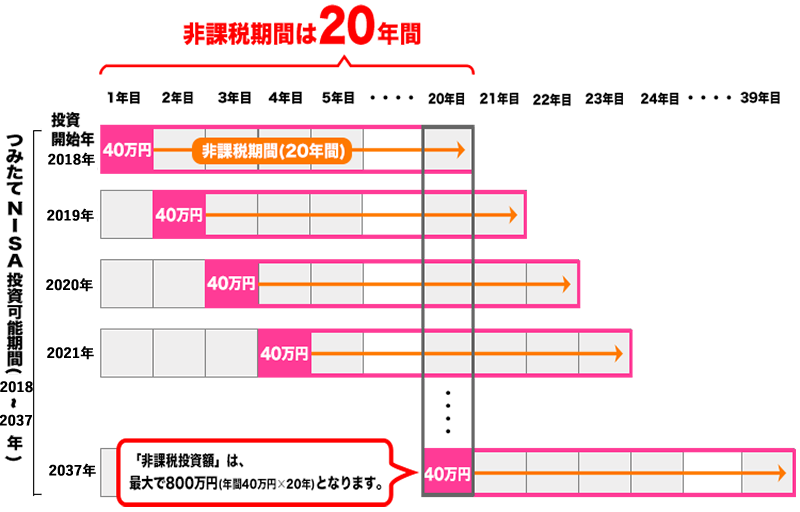

つみたてNISAは、長期・積立・分散の投資を支援するための非課税制度です

年間40万円を上限として、20年間の非課税期間あり、つみたてNISA期間最終年の2037年に買付を行なっても、2056年まで非課税で保有することができます

投資対象も、手数料が低水準かる頻繁に分配金が支払われないなど、長期・積立・分散の投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されていることから、投資初心者をはじめ、幅広い年代の方にとって利用しやすい仕組みとなっています

生命保険料控除

生命保険料控除とは、所得控除の一つで、生命保険料や介護医療保険料、個人年金保険料を支払った場合に、一定の控除を受けることができる制度のことです

支払った生命保険料の控除を行うことにより、所得税と住民税の負担が軽減されます

所得税控除の上限額は、「一般生命保険料」「介護医療保険料」「個人年金保険料」それぞれ4万円となっており、合わせて12万円となっています

所得税の生命保険料控除額の計算式は下表のとおりです

| 年間の支払額 | 控除額 |

| 20,000円以下 | 支払額の全額 |

| 20,000円超〜40,000円以下 | 支払額×1/2+10,000円 |

| 40,000円超〜80,000円以下 | 支払額×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

住民税控除の上限額は、「一般生命保険料」「介護生命保険料」「個人年金保険料」それぞれ2.8万円となっており、合わせて7万円となっています

住民税の生命保険料控除額の計算式は下表のとおりです

| 年間の支払額 | 控除額 |

| 12,000円以下 | 支払額の全額 |

| 12,000円超〜32,000円以下 | 支払額×1/2+6,000円 |

| 32,000円超〜56,000円以下 | 支払額×1/4+14,000円 |

| 56,000円超 | 一律28,000円 |

住宅ローン控除

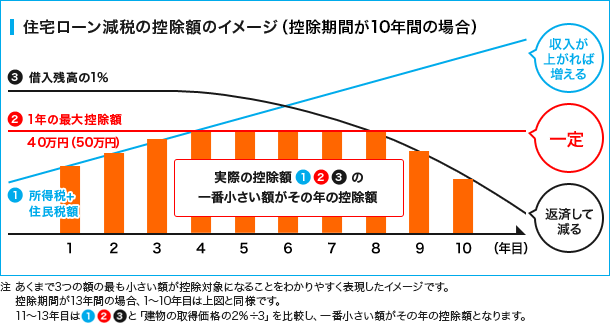

住宅ローン控除とは、住宅ローンを借り入れて住宅を取得する場合に、所得者の金利負担の軽減を図るための制度です

年末の住宅ローン残高か、住宅の取得対価のうち、いずれか少ない方の金額の1%が10年間に渡り所得税から控除されます

また、所得税から控除しきれない場合には、住民税からも、一部控除されます

加えて、消費税率10%が適用される住宅の取得をして、令和元年10月1日から令和2年12月31日までの間に入居した場合、または一定期間内に契約して、令和3年1月1日から令和4年12月31日までの間に入居した場合には、控除期間が3年間延長されます

対象住宅は、新築住宅だけでなく、中古住宅や一定規模以上の増築・リフォームも適用されます

医療費控除

医療費控除とは、「自己」または「自己と生計を一にする配偶者やその他の親族」のために医療費を支払った場合において、その支払った医療費が一定額を超えるとき、その医療費の額を基に計算される金額の所得控除を受けることができる制度です

年間10万円以上の医療費を支払っている場合に受けることができ、病気の治療に必要となる費用、薬代、出産、治療費などが対象となります

(例)210万円の治療費がかかった場合、200万円分が控除扱いとなります

副業での経費申告

昨今、本業以外に収益源を作る副業について、経費として計上することで、節税につながることができます

副業で使うパソコンや携帯電話、ミーティングのための会食費用なども経費として申告できます

まとめ

今回は、社会人がすべき節税について紹介しました

これらの節税は、多くの人が利用できるものとなっています

まずは、節税はできるという認識を持ち、その上で、各節税制度を利用していただけると幸いです

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/1d258c5e.8ab3ec9b.1d258c5f.31fa16c4/?me_id=1385906&item_id=10002239&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Ff261009-kyoto%2Fcabinet%2Fr_travel_cp%2Fr-travel_3000.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

コメント